コロナショックによる暴落から半年が経過しました。現在の状況をまとめてみます。

はじめに

私は今までコロナショックから一ヶ月ごとに私が気にしているETFの状況をまとめてきました。

今回はその8月Ver.となります。S&P500がコロナショック前の値まで戻り、最高値を更新した事により、今回を最終回とするつもりです。

先に断っておきますと、8月Ver.と言っても前回の7月Ver.とそこまで状況は変わっておらず、前回述べた事はある程度省略します。最終回ということも有り、私なりの総括が本記事の中心となります。

各ETFの復活状況

まずは条件です。

- S&P500が最高値だった2月19日を基準日とする。

- S&P500が底値だった3月23日と、直近(8月21日)の基準日からの変化率を求める。

- 対象は世界株式、S&P500、各セクタ、NASDAQ、債券、金に対応したETF。私の趣味で選んでいる事をご了承ください。

さっそく結果です。

| 3/23 変化率 | 8/21 変化率 | |

| VOO (S&P500) | -33.99% | +1.32% |

| VT (世界) | -34.11% | -0.64% |

| VHT (ヘルスケア) | -28.85% | +4.54% |

| VDE (エネルギー) | -56.54% | -32.19% |

| VFH (金融) | -44.31% | -21.96% |

| VIS (資本財) | -41.87% | -8.38% |

| VDC (生活必需品) | -24.92% | +1.28% |

| VCR (一般消費財S) | -36.18% | +17.20% |

| VOX (通信S) | -31.16% | +3.69% |

| VGT (ハイテク) | -31.84% | +15.51% |

| QQQ (NASDAQ) | -27.92% | +19.40% |

| VYM (高配当) | -34.61% | -10.45% |

| TECL (ハイテク3倍) | -75.10% | -2.09% |

| BND (債券) | -1.43% | +5.20% |

| IAU (金) | -3.63% | +19.92% |

考察

VOO(S&P500) vs VT(世界)

僅かですが、S&P500つまり米国単体の方が良い結果です。VTは今一歩、コロナショックからの復活は為されていません。

実際はどうだか解りませんが、公表されている人数だけなら米国が感染者数トップ。にも関わらず、やっぱり世界経済は依然として米国が中心と言えます。

やはり投資するのなら米国一択と言わざるを得ません。たまに見かける今後は米国が衰退し、他の先進国や新興国が伸びていくという話には私は懐疑的です。

ただし、もし大統領がバイデンさんとなれば、その前提が崩れる可能性が多いに有り、それを見越して他国に投資するのも一つの手かもしれません。(私はやりませんが)

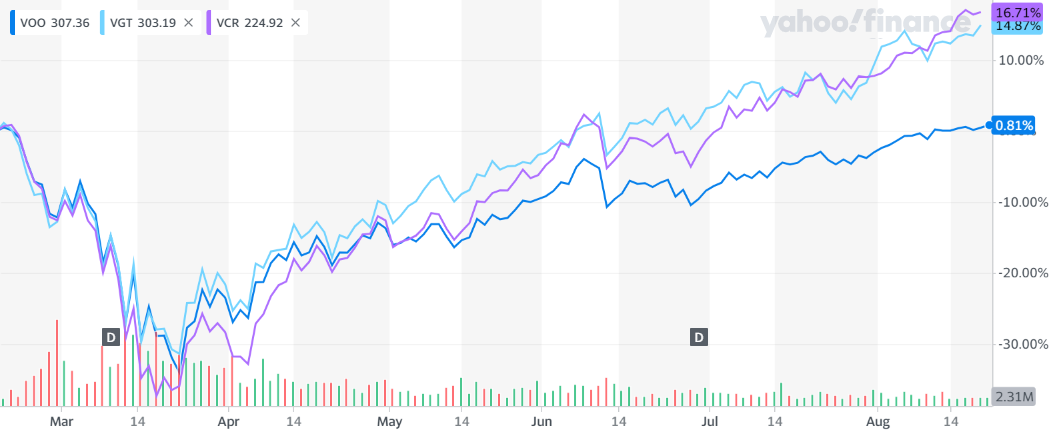

VOO(S&P500) vs 各セクタ

数が多いので3グループに分けます。

まずはS&P500を大きくアウトパフォームしたVGT(ハイテク)、VCR(一般消費財サービス)。

ここが前回の7月Ver.と最も異なる点なのですが、なんとセクタでのトップは我がVGTではなくVCRになりました。VCRはコロナショック直後こそ大きく下落しましたが、その後は大きく追い上げています。

その大きな理由はAmazonです。VCRの21%はAmazonであり、実質Amazonに特化したETFと言えます。ちなみに話題のTeslaも2.92%ですが入っています。

Amazonは周知の通りですが、このコロナ禍で意外にも他の小売も頑張っており、その結果がVCRをトップに導いたと言えるでしょう。

VCRはAmazon、Teslaも入っている事から今後も大きく伸びる事が予想されますが、長期で見るとやはりVGTに分があります。長期で持つのならVGTをオススメしますし、実際に私はVGTへの集中投資を行っています。

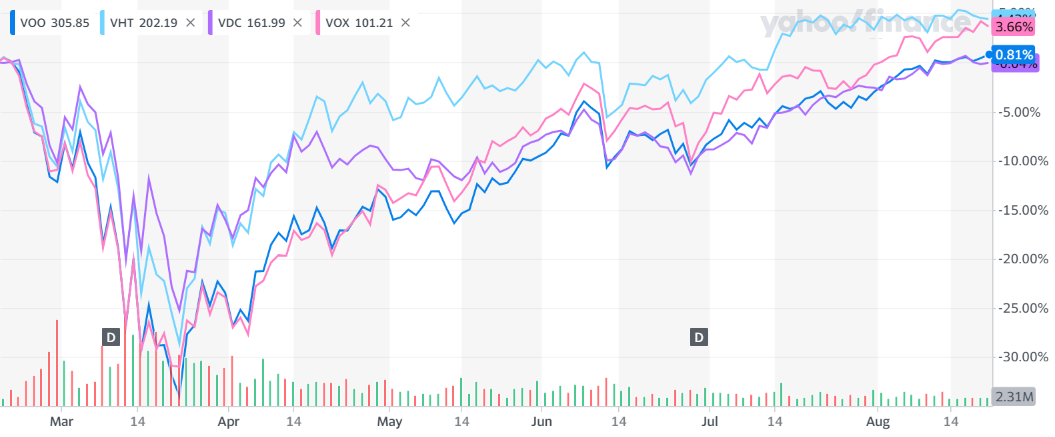

次いで、S&P500とほぼ同等の結果となっているVHT (ヘルスケア)、VDC (生活必需品)、VOX (通信サービス)。

前回の7月Ver.と大きく異なる点の2つ目となるのがVHTの失速です。このコロナ禍で医療が大きく注目され、真っ先にVHTはコロナショック以前の株価に戻ったものの、最近はその効果も薄れてヨコヨコです。ただし、VHTは長期で見ても安定して伸びていますし、今後も医療が重視されるのは間違いないので個人的に割とオススメです。

VDCは必需品である為、コロナショックでも比較的下落幅が小さめでしたが、一方で上昇幅も少ない、全体的に値動きの乏しいセクタです。

VOXはGoogle、Facebook、Netflix等、有望な企業な多いものの、足を引っ張っている企業も多く結果的に思ったほど伸びない結果となっています。セクタとして見るといまいち。

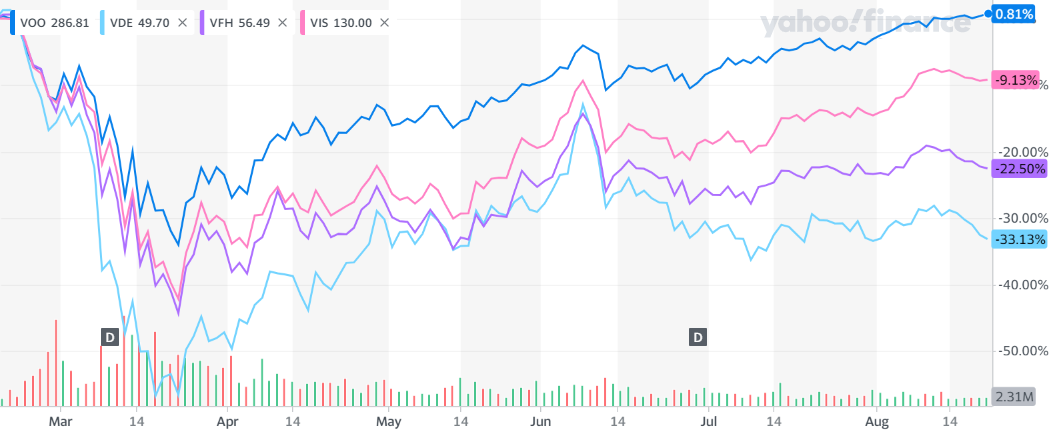

そして、S&P500より大きく劣り、未だにコロナショックから立ち直ることが出来ていないVDE (エネルギー)、VFH (金融)、VIS (資本財)。

さらに言えば、S&P500が最高値となったにも関わらず、この3つは最近は下落傾向にあるというも不安を誘います。

VDEは原油マイナス等、政治的な背景もあり厳しいです。しかも大統領がバイデンさんならクリーンエネルギーに注力すると言われており、さらなる試練に見舞われそうです。

VFHも駄目ですね。バフェットさんもゴールドマンの株を売却するなど金融には失望の様子。しかし、一方で最近はバンク・オブ・アメリカの株を買い増しする等、そろそろ回復に向かう傾向があるのかもしれません。

VISも同様に苦しい。一時的はボーイング等の航空株が注目されたものの、復活までは程遠く悲惨な状況が続くかと。

どれも酷い状況ですが、一応フォローすると出遅れ銘柄として今後伸びる事もあるのかもしれません。私は買いませんが。

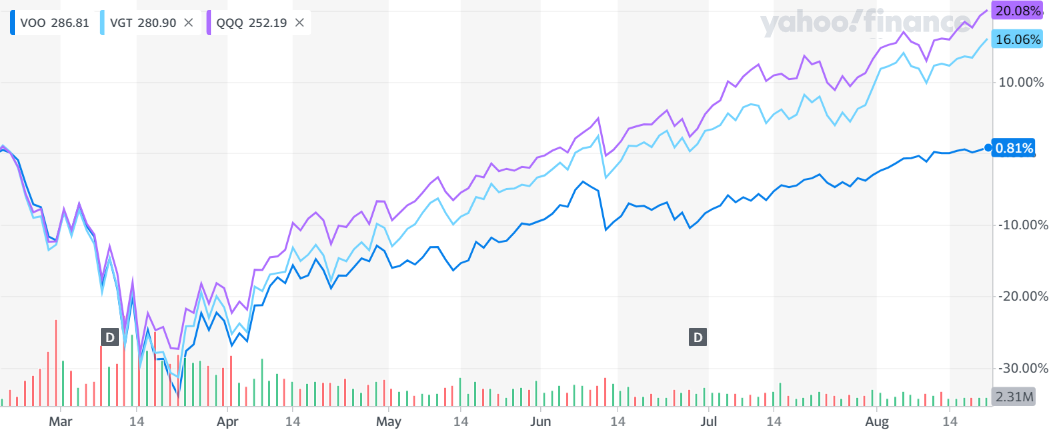

VOO(S&P500) vs QQQ(NASDAQ) vs VGT(ハイテク)

来ました。今や超有名ETFとなったQQQ。現在、SBI証券では米国ETF部門の売買代金ランキングでも1位です。

我がVGTよりもやや高いパフォーマンスを出しています。一応VGT側をフォローすると、2016年~2019年はVGTの方が高いパフォーマンスを出していたので、久しぶりにQQQがVGTを下しているという状況になっています。

その大きな要因はやはりAmazon。これからハイテク系に投資をするのならQQQがオススメです。

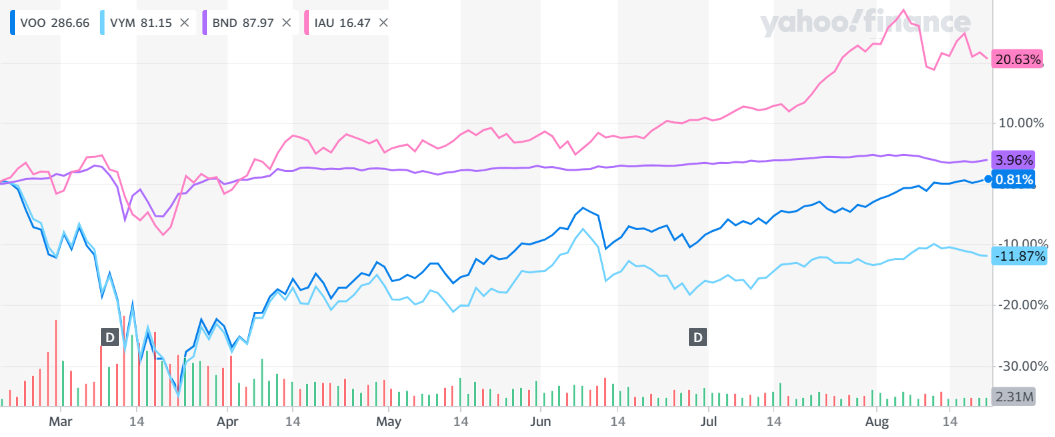

VOO(S&P500) vs VYM(高配当) vs BND(債券) vs IAU(金)

安全資産系をまとめて行きます。

まず、高配当(3.75%)なVYMですが・・・駄目ですね。高配当を加味してもS&P500をアンダーパフォームしています。高配当は総じて成長が乏しい企業が多く、コロナ禍による時代の急激な変化に対応してきれていないと言えます。もちろん全ての高配当企業が駄目という訳では無いのですが、長期で見るのであれば私はキャピタルゲインを期待出来るVGTやQQQをオススメします。

BNDはド安定です。コロナショック直後は一時下落したものの、その後は完全にヨコヨコです。資産の変動を抑えリスクを下げるのなら最適な銘柄ですね。私はリスク許容度が高い為、ほぼ全資産をVGTに突っ込んでいますが、早期リタイア後は一部を債券に回そうと考えています。

IAUは大きく上昇しており2011年の最高値を更新しました。これも最近話題になりましたよね。ただし最近はさすがに下落傾向となっています。

金は一時的な資産の退避先としてはオススメですが、長期で持つ事はオススメしません。理由は前回の最高値が2011年と株のように右肩上がりでもないし、債券のように安定している訳でも無いからです。

個人的にも資産を生み出さない金は好きでは有りません。これはバフェットさんに影響された考えなのですが、その当のバフェットさんが最近、金鉱株を購入した事は注視すべきでしょう。(金と金鉱株は微妙に違うものですけど)

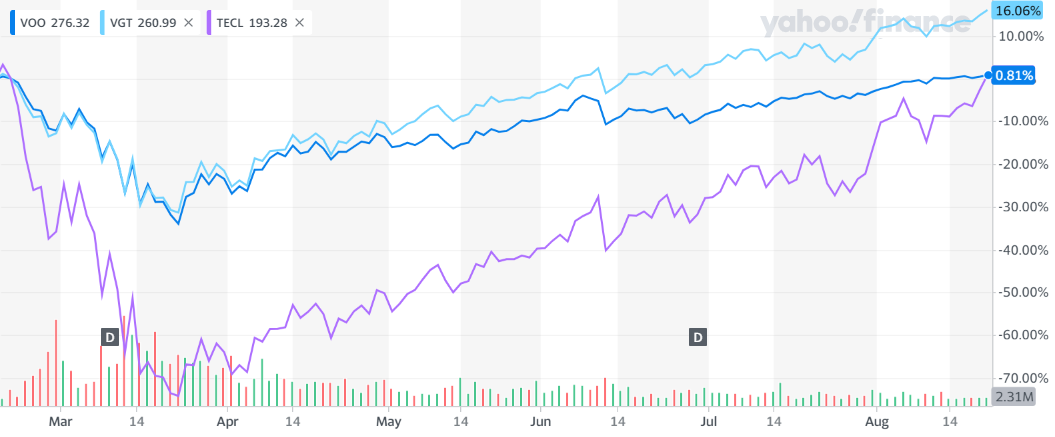

VOO(S&P500) vs VGT(ハイテク) vs TECL(ハイテク3倍)

最後はTECLです。TECLもようやくコロナショック前の株価が目前になり、近いうちに最高値を更新出来そうです。

TECLは最悪時には-75%、つまり約1/4まで下落しました。しかし、元に戻りつつあると言うことは、つまり最悪時から約4倍の株価になったと言えます。もし、ハイテクの成長が続くのなら、TECLはさらに高みを目指すでしょう。

このコロナショックでも強制償還まで行かなかった事もひとつの実績です。我慢強く持ち続ければ、大きな利益が期待出来る可能性があります。

大きな利益を生み出す可能性を秘めているTECLですが、私はやっぱりオススメ出来ません。いくら握力強めの私でも-75%は精神的にきつい。もしリーマンショック級の暴落が来たら0に限りなく近くなりその衝撃により通常生活にも支障を来す事間違い無しです。

ただし、長期ではなく短期としてなら十分有りかと思います。扱いは難しくオススメはしませんがね。

まとめ

私は年単位で見て調子が良い銘柄に順張りすべきという考えを持っています。

そういった意味でオススメなのはVGT、QQQです。結局はコロナ前から好調だったハイテクがコロナ後でも正解だったと言えます。

IAU(金)等、直近で大きく上昇している銘柄もありますが、今後5年、10年でVGTやQQQをアウトパフォームするかと言われれば、やっぱりその可能性は低いと考えます。

コロナ禍により、世界の状況は大きく変わり、アフターコロナに対応出来ない企業はその業績を落とし、勝ち組、負け組がはっきり出たと言えます。凡人は負け組の銘柄に無理に逆張りして投資する必要はありません。

現在の負け組銘柄もいずれ盛り返す事もあるでしょうが、年単位で見てその徴候が出てから手を出しても十分利益が得られるだろうというのが私の考えです。それまでは素直にハイテクの勢いに乗っておく事をオススメします。

最終回の特別なまとめ

冒頭に記述したように、コロナショックにおける各ETF状況のまとめは今回が最終回です。このデータがいつか来るであろう次の暴落時の助けになれば幸いです。

しかし、半年です。本当にこの半年で色々な事がありました。

2月19日から始まった大暴落により、S&P500は30%以上も下落しました。しかし、ニューヨークがロックダウンした3月23日に底値となり、その後の約5ヶ月後の8月18日に最高値を更新。VGTやQQQに至っては底値から約2ヶ月で復活しています。

これって本当に凄い事ですよね。これほど早く株価が戻るとは誰が予想出来たでしょうか。正直、復活には数年かかるのでは無いかとも考えていました。私自身も不安に感じていましたが、家族や友人からも非常に心配されていましたよ。

もちろん、S&P500が戻ったからといって実体経済は相変わらずコロナ禍で苦しんでおり、むしろこれからが本番でしょう。

しかし、それを指摘して今の株価は実体経済と剥離していると声高に叫ぶのは凡人にとって意味が有りません。

国家が株価を無理やりにでも戻そうとしているのなら、それに乗っかって自身の資産を増やしていくべきです。そして経済を回し続ける事が凡人なりに経済復興の為に出来る事かと思います。

おわりに

S&P500の復活はひとつの区切りであり、まだまだ本番はこれからだとは解っています。

しかし、今は素直に喜ぶべきでしょう。トランプさんを始めとした各国の指導者、政府、中央銀行関係者、ハイテク企業の中の人達、そしてコロナの被害を食い止める為に頑張っている医療関係者の方々に感謝です。今後も私なりに応援していきたいと思います。

関連記事です。